Сумма налогового вычета не является полной суммой возврата наличных. Это максимальная сумма расходов, установленная Налоговым кодексом, с которой можно вернуть 13% уплаченного налога.

Например, совокупная сумма для всех социальных вычетов — на лечение, обучение, спортивные занятия, полисы страхования жизни и благотворительность — может достигать до 120 000 рублей. Вы сможете вернуть 13% от этой суммы, что составляет 15 600 рублей.

Частичный возврат можно получить за оплату абонементов в фитнес-клубы или посещение спортивных секций, при условии вхождения спортивной организации в специальный перечень Минспорта. Вычет предоставляется только по договорам, заключенным в 2022 году.

Также есть список медицинских услуг, стоимость которых не ограничивается 15 600 рублями. Если ваше лечение входит в этот список, вы можете вернуть 13% от полной его стоимости, в дополнение к другим социальным вычетам, и это можно делать каждый год.

При покупке жилья можно получить налоговый вычет только один раз. Максимальная сумма вычета составляет 2 млн рублей, что возвращает вам до 260 тысяч рублей. Также можно вернуть 13% от уплаченных процентов по ипотеке, но не более 390 тысяч рублей. Итого можно вернуть до 650 тысяч, если жилье приобретено в ипотеку.

До 52 000 рублей в год можно вернуть при внесении средств на индивидуальный инвестиционный счет (ИИС). Максимальная сумма, с которой возвращаются 13%, составляет 400 000 рублей. Средства на счете должны находиться три года (покупка ценных бумаг не обязательна). Инвестиционный вычет предоставляется ежегодно при условии ежегодного пополнения ИИС. Открыть ИИС можно у брокера или управляющей компании. Вы можете выбрать один из двух вариантов вычета: получить возврат с внесенной суммы или, по истечении трех лет, освободиться от налогообложения на прибыль.

Что можно и нельзя списать на налоговый вычет

Вычет не предус

Основной источник информации для налогового вычета — это справка 2-НДФЛ за нужный период, которую можно получить у бухгалтерии на работе или скачать на сайте налоговой службы. Например, для вычета на лечение необходимы договор с медицинским учреждением, справка об оплате медицинских услуг и документы, подтверждающие расходы. Аналогичные документы требуются и для вычета на образование, спорт (с 2026 года).

С 21 мая 2021 года вступила в силу упрощённая процедура оформления налоговых вычетов на покупку жилья (имущественный) и операции на ИИС (инвестиционный). Налоговая служба автоматически утверждает вычеты на основании данных от Росреестра, банков, брокеров и управляющих компаний (начиная с 2020 года). Заполненное заявление отправляется в личный кабинет налоговой службы.

Полный гид по налоговым вычетам по НДФЛ

В России действует налог на доходы физических лиц — НДФЛ, который удерживается с заработной платы и прочих доходов. Обычная ставка НДФЛ составляет 13%, но при годовом доходе более 5 000 000 ₽ ставка возрастает до 15%.

Налоговый вычет представляет собой возможность уменьшить сумму НДФЛ или вернуть часть уже уплаченных налогов.

Существуют две модели налогового вычета:

1. Государство возвращает часть уплаченного НДФЛ налогоплательщику после подачи декларации 3-НДФЛ. Подать декларацию необходимо самостоятельно.

2. Налогоплательщик учитывает вычет при расчете дохода до удержания НДФЛ. Расчет обычно проводит работодатель, что исключает необходимость в самостоятельной декларации. Не все виды вычетов, такие как инвестиционные и благотворительные, доступны для вычета через работодателя.

Вычет не является дополнительной выплатой на руки, а представляет собой сумму, на которую уменьшается налогооблагаемая база — доход, с которого взимается НДФЛ.

Например, если человек продал автомобиль за 900 000 ₽, а до этого купил его за 750 000 ₽, то его доход составил 150 000 ₽. В этом случае сумма НДФЛ составит 19 500 ₽.

Если же он потратил 100 000 ₽ на медицинское лечение, то он имеет право на вычет в размере 100

Право на налоговый вычет предоставляется каждому физическому лицу, являющемуся налоговым резидентом РФ и уплачивающему 13% НДФЛ с полученного дохода. Вычет зависит напрямую от уплаченного налога: без уплаты налога вычет не предоставляется. Доходом считается не только заработная плата. Например, если владелец автомобиля купил машину за 500 000 ₽ и продал ее за 700 000 ₽, он получил доход в 200 000 ₽, с которого должен уплатить 13% НДФЛ.

Большинство налоговых вычетов можно получить в течение трех лет с момента возникновения права на них.

Размер налогового вычета зависит от вида вычета и уплаченного НДФЛ. Основное правило: вычет не может превышать сумму уплаченного налога.

Основные аспекты 3-НДФЛ в 2026 году

3-НДФЛ представляет собой налоговую декларацию, которая используется для декларирования дохода, запроса налогового вычета или выполнения и того, и другого.

Обычно НДФЛ удерживается работодателем при выплате заработной платы, поэтому большинство людей редко имеют дело с налоговыми органами самостоятельно. Однако при получении других видов доходов, таких как выигрыш в лотерею или прибыль от продажи недвижимости, необходимо самостоятельно задекларировать доход и подать 3-НДФЛ.

Также 3-НДФЛ подается для запроса налогового вычета, который можно указать в отдельной декларации или в той же декларации, где указывается доход.

Для подачи 3-НДФЛ информация о доходах, с которых НДФЛ не был удержан, сообщается ежегодно. В 2026 году доход за 2026 год необходимо задекларировать до 30 апреля.

Часто люди подают одну декларацию сразу для декларирования дохода и запроса налогового вычета, чтобы избежать двойной работы. Это необязательно, и 3-НДФЛ для вычета можно подать позже, главное — не позднее трех лет с момента возникновения права на вычет. Также важно, чтобы год уплаты налога и год расхода, за который запрашивается вычет, совпадали.

Разновидности налоговых вычетов

В Российском налоговом законодательстве вычеты классифицируются по группам в зависимости от их назначения и особенностей.

Всего существует шесть типов налоговых вычетов:

Налоговый вычет: кто, где и как может получить его

Это сумма, которая уменьшает налогооблагаемую базу дохода, с которого начисляется налог, например, частичный возврат ранее уплаченного налога на доходы физических лиц, связанный с покупкой квартиры, медицинскими расходами, образованием, занятиями фитнесом и прочим.

Кто имеет право на налоговый вычет?

Все граждане России, уплачивающие НДФЛ. Налоговые вычеты могут касаться т

Каждый тип налогового вычета имеет свои особенности. Например, вычет при покупке жилья предоставляется один раз и ограничен суммой в 2 млн рублей. Возвращается 13% от потраченной суммы, но не более 260 тыс. рублей, если она не превышает лимит. Также существует вычет по процентам за ипотеку, с максимальным лимитом в 3 млн рублей. Здесь также возможно вернуть 13% от уплаченных процентов, но не больше 390 тыс. рублей. Важно помнить, что вы не сможете получить вычет за покупку жилья, если продавец является вашим близким родственником или членом семьи.

Социальные вычеты имеют общий годовой лимит в 120 тыс. рублей, за исключением расходов на благотворительность, медицинские услуги высокой стоимости и образование детей. Здесь также возвращается 13% от указанной суммы.

Налоговый вычет на физкультуру предоставляется в размере фактических расходов, но не более 120 тыс. рублей в год, включая другие социальные вычеты.

Инвестиционный налоговый вычет применяется к операциям с инвестиционным счетом (ИИС): 13% от вложенных средств, но не более 400 тыс. рублей ежегодно. При закрытии счета также возможно освобождение от уплаты НДФЛ по доходу от ценных бумаг, находящихся на ИИС.

Для получения любого из вычетов необходимо подать заявление как работодателю, так и в налоговую инспекцию, в зависимости от конкретного вида вычета. Некоторые социальные вычеты, например, на лечение, образование и покупку жилья, можно получить через работодателя.

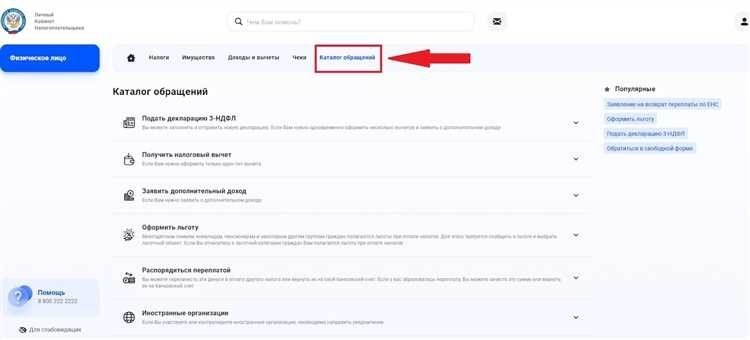

С мая прошлого года доступна упрощенная процедура получения имущественных и инвестиционных вычетов. Заявление для утверждения вычета будет предзаполнено в личном кабинете на сайте ФНС, и уведомление о его наличии поступит вам. Ранее для получения вычетов требовалось заполнять налоговую декларацию (форма 3-НДФЛ) и прикладывать подтверждающие документы.

Информация по вычетам передается в налоговую только тем банкам, которые имеют соответствующие лицензии. Банки могут присоединиться к этому процессу добровольно. Если вам интересно получение налоговых вычетов в упрощенном порядке, обратитесь в свой банк для получения подробной информации.

Камеральная налоговая проверка для упрощенного вычета проводится в течение 30 дней с момента подачи заявления, а возврат средств осуществля

Примеры расчета вычета по НДФЛ

В данном разделе рассматриваются конкретные сценарии, на основе которых можно составить представление о размере вычета по налогу на доходы физических лиц.

Прежде чем приступить к расчетам, необходимо понять, что вычет по НДФЛ представляет собой уменьшение налоговой обязанности гражданина на основании определенных категорий расходов или затрат. В рамках данного раздела рассмотрим примеры, когда физическое лицо может воспользоваться этим механизмом.

Рассмотрим ситуацию, когда гражданин в течение налогового периода произвел расходы, которые попадают под действие налоговых вычетов. В зависимости от характера этих расходов и их суммы, можно рассчитать конкретную сумму вычета, которая будет уменьшать налоговую базу.

Для наглядности рассмотрим примеры расчета вычета по НДФЛ. Представим, что гражданин в течение года произвел затраты на образование своих детей, которые подлежат вычету. Сумма затрат составила определенное значение, и на основании этой суммы можно рассчитать вычет, который будет уменьшать налоговую базу на определенную величину.

Также рассмотрим случай, когда физическое лицо осуществило пожертвование на благотворительные цели, что также может подпадать под действие налоговых вычетов. В данном случае сумма пожертвования может быть учтена при расчете вычета, что приведет к уменьшению налоговой обязанности.

В каждом из приведенных примеров важно учитывать соответствующие нормы и правила, действующие в налоговом законодательстве, чтобы корректно рассчитать размер налогового вычета и обосновать его перед налоговыми органами.

Документы для подтверждения права на учет

Для того чтобы обеспечить законность и достоверность процесса подтверждения факта получения налоговых вычетов, необходимо представить определенные документы. Эти документы будут являться основой для проверки и учета вашего права на получение вычетов, что в свою очередь позволяет удостоверить факт финансовой деятельности в рамках законодательства, принятого в 2026 году, в сфере налогового учета.

| Тип документа | Описание |

|---|---|

| Свидетельство о доходах | Основной документ, подтверждающий финансовое состояние на момент подачи заявления на получение налогового вычета. |

| Справка о выплатах | Документ, содержащий информацию о выплаченных суммах, налогах и других расходах, подтверждающий необходимость и обоснованность требований о возврате налогового вычета. |

| Сертификат о страховых выплатах | Документ, который подтверждает, что выплата средств несчастным случаем или на уход за членом семьи, требуется для подачи заявления на получение налогового вычета в соответствии с текущими стандартами. |

Пожалуйста, обратите внимание, что представление всех вышеперечисленных документов необходимо для получения налогового вычета, а также обязательно для соблюдения принципов законности и профессионализма в области финансовых операций.

Применение вычета в случае, когда это применимо

Основное предназначение данного механизма заключается в уменьшении суммы налоговых обязательств за счет списания определенных расходов. Это может касаться различных категорий, где определены установленные нормы, позволяющие снизить размеры уплачиваемых налоговых сумм.

Одним из ключевых аспектов, определяющих применимость вычета, является наличие документального подтверждения фактов, подлежащих учету в рамках налоговой декларации. Этот аспект требует внимательного внимания к правильному оформлению и представлению необходимых документов для обеспечения корректного применения данного механизма.

В дополнение к указанному, важно учитывать сроки и порядок внесения данного вычета в налоговую декларацию, что также имеет значение для обеспечения правильного применения налогового законодательства.

В завершение данного раздела рассмотрим практические примеры расчета налогового вычета по НДФЛ, что поможет четко иллюстрировать механизм его функционирования в различных жизненных ситуациях.

Применение налоговых льгот: критерии и условия

Критерии, определяющие применение налоговых преференций, охватывают разнообразные сферы личного и делового финансирования. Понимание этих критериев является ключевым аспектом успешного использования налоговых выгод. Важно учитывать не только текущие правила, но и последние изменения в законодательстве, которые могут существенно повлиять на возможность применения льготных условий.

Система документального подтверждения выглядит как неотъемлемая часть процесса, требующая соблюдения четких правил и стандартов. Тщательная подготовка необходимых материалов способствует минимизации рисков отказа и обеспечивает быстрое получение возможного возмещения. Примеры корректного оформления документов и их значимость для процесса подтверждения будут рассмотрены в следующих разделах.